【比較表あり】どのように後払いを選ぶ?自社債権型と債権保証型後払いの違いについて

前回のコラム【後払い初心者必読】債権管理とは何か?通販における債権管理の流れを徹底解説!では、自社で債権を管理する「自社債権型後払い」と債権を代行会社に譲渡する「債権保証型後払い」とについてご紹介しました。

今回は「2つの決済はどのような違いがあるのか」また「どのような基準で自社債権型後払いと債権保証型後払いを選べば良いのか?」について解説致します!

事業者が後払い決済を導入したい理由

そもそも事業者が積極的に後払い決済を導入する理由には何があるのでしょうか。

1つ目は「新規顧客を獲得したい」「離脱率を減らしたい」など利用者拡大に関する課題の解決があります。

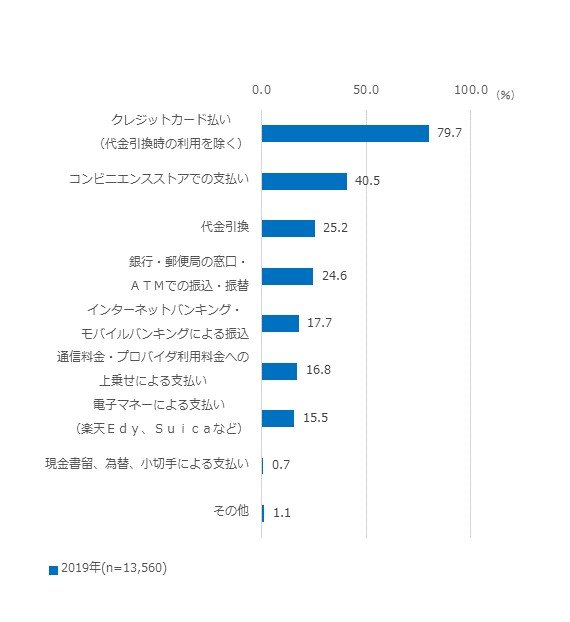

ネットショップで最も利用される決済方法はクレジットカードで、全体の約8割のユーザーがクレジットカードでの支払いを行います。次に多いのは「コンビニエンスストアでの支払い」そして、「代引き」「銀行振込や郵便振替」と続きます。

(出典)総務省「通信利用動向調査」より抜粋

このコンビニエンスストアでの支払いには前払いのコンビニ決済も含まれているため、約4割と利用率が高くなっていると考えられますが、24時間365日支払いが可能なコンビニ払いが、利用者にとって利便性が高い決済方法であることは間違いありません。事業者はクレジットカード以外の決済方法も用意することで「カードを持っていない」という若年層や「初めて利用するネットショップでクレジットカードを利用したくない」など様々なニーズを持つユーザーへのアプローチが可能になります。

ひとつの商品を買うにしても選択肢が無数にあるネットショップでは、支払い方法の豊富さはお客様にとって重要な判断基準であり、決済手段を増やすことは、購入率アップの大きな要因となるのです。

2つ目の理由に、運用上の課題解決があります。

既に自社で後払い決済を運用しており、「督促対応が間に合っていない」や「請求書の発行や発送が負担になっている」、「不正な注文に悩まされている」といったケースがあります。

当初は後払い決済に必要な入金確認や督促もできていた事業者も、注文数が増えるにつれて、自社のリソースでは入金確認や督促が追い付かず、未回収債権が増えてしまうというケースも少なくありません。

このように事業者は、幅広いニーズを持ったユーザーにリーチし、売上拡大を狙う目的で、後払い決済の導入を検討します。その中でも、既に自社で後払い決済を導入している場合は運用課題を解決するために債権保証型の後払い決済の導入を検討するパターンがあります。

反対に、コストの見直しなどを理由に、債権保証後払い決済から自社債権型後払い決済への切り替えを検討する事業者もいます。

2つの後払い決済を徹底比較!

コンビニ決済(後払い決済)の導入を検討する上で、自社債権型後払い、債権保証型後払いのどちらを選ぶのかはそれぞれの特徴やメリット・デメリットを抑えて判断することが重要です。

以下、8つの観点から2つの後払い決済を比較してみました。

債権保証型後払いは、商品がお客様に届いた時点で代行会社から代金の立替払いがされるので、利用者の未払いによる債権(貸し倒れ)リスクがないというのが最大の特徴です。また、キャッシュフローが非常に早いという点や、請求書の送付や入金確認が不要なため業務負荷がかからない点が自社債権型後払いと比較した上での利点となります。

しかし、費用がかかる点や、与信判断が画一的になってしまう(正常な注文でも条件によっては不正とみなされてしまうこともある)点、事業者側が支払い状況を把握できない点などは注意が必要です。

一方、自社債権型後払いは与信確認や請求書の発行などをすべて自社で管理する必要があるため、その分の業務負担と、未払いが発生した場合のリスクを負わなければなりません。

逆に、購入データを分析し販促等に利用したり、顧客ごとに支払いのタイミングを変えることができるなど、運用の自由度が高い点は債権保証型後払いと比較して優れた点と言えます。

これらをまとめると以下のようになります。

債権保証型後払いがオススメな事業者

✔債権管理にリソースを割けない

✔コア業務以外はできるだけ外注化したい

✔(顧客層、商材、販売方法から見て)未払い率が高い

✔新規顧客の獲得に注力したい

自社債権型後払いがオススメな事業者

✔できるだけ費用を抑えたい

✔リピーターからの注文が多く未払いの心配がない

✔後払い利用者の支払い状況を把握したい

✔顧客に合わせて支払い期限を変えるなど独自の運用をしたい

後払い決済を導入する際の注意点

購入者が後払い決済を選ぶ主な理由としては、「クレジットカードをもっていない」「不正利用が怖いのでクレジットカードを利用したくない」や「商品を確認してから支払いがしたい」などがあります。

しかし、他にも「今は手持ちのお金がないが、後払い決済を使うことによって支払いが可能になる(翌月であれば支払いが可能になる)」という理由で後払い決済を利用するユーザーも少なくありません。

後払い決済で注意が必要なのが、支払い能力を超えた購入をすることによって、滞納するユーザーが増えてしまうパターンです。

特に限定品やブランド品は「欲しい」という欲求が支払い能力を超えてしまう傾向が高く、その分事業者は未払いのリスクを負う必要があります。

大手ファッション通販サイト「ZOZOTOWN」では2016年11月に2ヵ月後まで支払い期限を伸ばせる「ツケ払い」を開始しました。クレジットカードを持たない若年層をターゲットに利用者を伸ばしましたが、同時に支払いを滞納するユーザーも急増してしまいました。

後払い決済を使えば、代金を1円も支払わないまま欲しい商品が手に入るので、手持ちのお金がないにも関わらず「新しい商品の欲しさ」に負けて、商品を購入してしまう――。

事業者は自社債権型後払い、債権保証型後払いどちらを導入するにあたっても、販売する商品自体に貸し倒れリスクがどれほどあるかを見極める必要があります。

※補足:債権保証型後払いを利用する場合は代行会社により債権リスクは保証されますが、貸し倒れ率が高いと上限額の引き下げや、利用停止となる場合があります。

まとめ

今回は「自社債権型後払い」と「債権保証型後払い」のそれぞれの特徴と、どの後払い決済が向いているか見分けるポイントについてお伝えしました。

事業者のニーズや事業形態、今後の成長戦略によって「自社債権型後払い」と「債権保証型後払い」どちらが適しているのかが変わるため、様々な判断材料から適切な決済手段を選びましょう。

再度まとめると、債権保証型後払いは事業拡大をしており、今後も新規ユーザーを獲得していくため、請求業務はアウトソースしたいというような事業者向けの決済方法です。

自社債権型後払いは、優良顧客が多いため、保証をかけなくても未払いがおこる心配がなく、自社で債権管理をする方がコストがかからないという事業者向けの決済方法となります。

しかし、上の定義はすべての事業者に当てはまるという訳ではなくあくまで判断基準となるため、自社の状況を踏まえた上で後払い決済を選ぶことが大切です。

こちらに記載したこと以上に詳しく後払いについて知りたいという事業者様につきましては、電算システムの後払いアドバイザーがアドバイスをさせていただきます。

今回の記事が、最適な決済方法を選択する一助となれば幸いです。